Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Le PER Préfon est un contrat d’épargne retraite qui s’adresse spécifiquement aux fonctionnaires. Géré par Préfon Distribution, filiale de la Caisse Nationale de Prévoyance de la Fonction Publique, il a presque tout d’un PER classique, à quelques différences près. Vaut-il mieux ouvrir un plan d’épargne retraite individuel et pourquoi ? Quel est le meilleur PER pour les agents de la fonction publique ? On vous dit tout.

Le PER Préfon est né de la loi pacte de 2019, en réponse à une volonté d’uniformiser les différents dispositifs d’épargne retraite.

👉 Il remplace l’ancien contrat Préfon retraite et permet aux fonctionnaires et anciens fonctionnaires de se constituer une retraite par capitalisation.

Il a le même fonctionnement que le PER classique. Les seules différences concernent ses conditions d’accessibilité ainsi que son système d’investissement.

Contrairement à un plan d’épargne retraite traditionnel, les cotisations réalisées se transforment en points. On vous explique cela juste après 👇

Le PER Préfon s’adresse à tous les fonctionnaires ou anciens agents de la fonction publique soit les personnes suivantes :

✅ Par extension, le PER Préfon peut aussi bénéficier aux conjoints des fonctionnaires (veufs, mariés ou pacsés).

💡Bon à savoir :

Quelques mois d’exercice dans la fonction publique suffisent pour pouvoir prétendre au PER Préfon, même si vous avez intégré le secteur privé par la suite.

La finalité du PER des fonctionnaires est la même que celle du PER traditionnel, à savoir :

👉 Se constituer une rente pour la retraite

👉 Défiscaliser ses versements

Mais contrairement au PER individuel, le PER Préfon fonctionne selon un système de points.

En d’autres termes les versements effectués sur le contrat se transforment et ouvrent droit à une rente. Cette rente, accessible au moment de la retraite, se constitue progressivement grâce aux cotisations.

La conversion en points se fait selon une valeur régulièrement fixée et revalorisée chaque année. Tous les ans, le gestionnaire fait parvenir à l’assuré un récapitulatif de ses points 📝 ainsi que son équivalence en montant de rente.

Ce n’était pas toujours le cas des anciens contrats PERP, mais désormais, les meilleurs PER du marché facturent rarement des frais de versement. Cependant, ce type de frais est toujours présent sur le PER Préfon à hauteur de 2,05 % par versement (y compris pour le premier versement).

Côté frais de gestion, le PER de la fonction publique se situe dans la moyenne du marché avec un plafond à 0,60 % de l’encours du contrat.

La majorité des cotisations de votre PER Préfon sont investies en obligation à taux fixe, ce qui renforce le caractère sécuritaire du placement. Les gestionnaires investissent à moindre mesure sur les marchés en action, toujours de manière diversifiée (jamais plus de 20 %).

En outre, le système de points du PER Préfon offre une protection non négligeable au capital qui y est versé.

📌 Les fonds du PER Préfon sont gérés par de grands assureurs nationaux tels que :

Les employés de la fonction publique disposent de plusieurs solutions pour alimenter leur plan d’épargne retraite :

1️⃣ Le prélèvement automatique ;

2️⃣ Le versement par chèque ;

3️⃣ Le prélèvement sur salaire, si l’administration requise le propose.

Le montant du versement minimum (ponctuel ou régulier) sur un PER Préfon s’élève à 19 €.

Le PER Préfon est une forme de PER individuel à destination des fonctionnaires. Aussi, il bénéficie des mêmes avantages fiscaux que celui des PER traditionnels.

Chaque versement réalisé sur un PER Préfon peut être déduit du revenu imposable, dans la limite du plafond d’épargne retraite fixé par l’administration fiscale.

💡Bon à savoir :

Si vous n’avez pas utilisé votre quota de versement déductible une année, ce montant peut être reporté pendant 3 ans. Rendez-vous sur la troisième page de votre avis d’imposition pour visualiser le montant exact auquel vous pouvez prétendre !

❌ Mais cette déductibilité fiscale n’est pas obligatoire.

N’oubliez pas que si vous optez pour la déduction fiscale à l’entrée (c’est-à-dire au moment du versement), vous serez fiscalisé au moment de la sortie. Le plus souvent, cette fiscalité de sortie est moins élevée au moment de la retraite donc l’opération reste tout de même avantageuse. Alors si vous êtes peu ou pas fiscalisé actuellement, autant opter pour les versements non déductibles !

Le capital versé sur un PER Préfon est bloqué jusqu’au moment de la retraite.

Une fois l’âge de la retraite atteint, le capital peut être reversé sous forme de rente, de capital ou un mélange des deux options.

Toutefois, il existe des conditions de sortie anticipée dans les situations suivantes :

🖐 Pour obtenir un remboursement anticipé des fonds de votre PER Préfon, vous devez faire parvenir à l’association Préfon votre demande signée, accompagnée d’un relevé d’identité bancaire et du justificatif correspondant à votre situation (compromis de vente, acte de décès…).

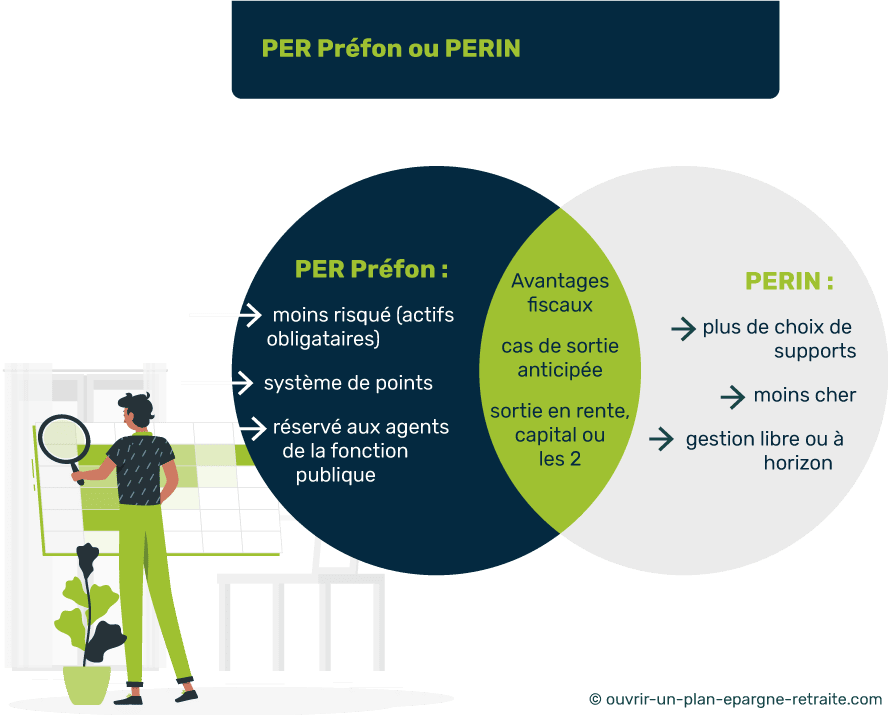

Comme nous venons de le voir, le PER individuel et le plan d’épargne retraite Préfon ont le même mode de fonctionnement. Toutefois, certains épargnants favorisent le PER individuel pour plusieurs raisons :

⚠Tous les PER ne se valent pas !

Si vous optez pour un contrat individuel, sachez que tous les PER ne se valent pas. Les différences de frais ou de rentabilité peuvent aller du simple au double. Pour vous aider à comparer les meilleurs contrats du marché, rendez-vous sur notre comparateur simple et gratuit.

Si vous disposez d’un ancien contrat Préfon, vous avez tout intérêt à faire le transfert vers la nouvelle version du PER. Dans ce cas, vos versements seront transférés dans le compartiment 1 du PER Préfon retraite.

Votre contrat sera alors régi selon les règles des nouveaux PER et auront pour avantage de :

Si vous disposez d’un PER Préfon, vous pouvez également cumuler les contrats et ouvrir en supplément un PER Individuel auprès de l’assureur de votre choix.

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne