Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

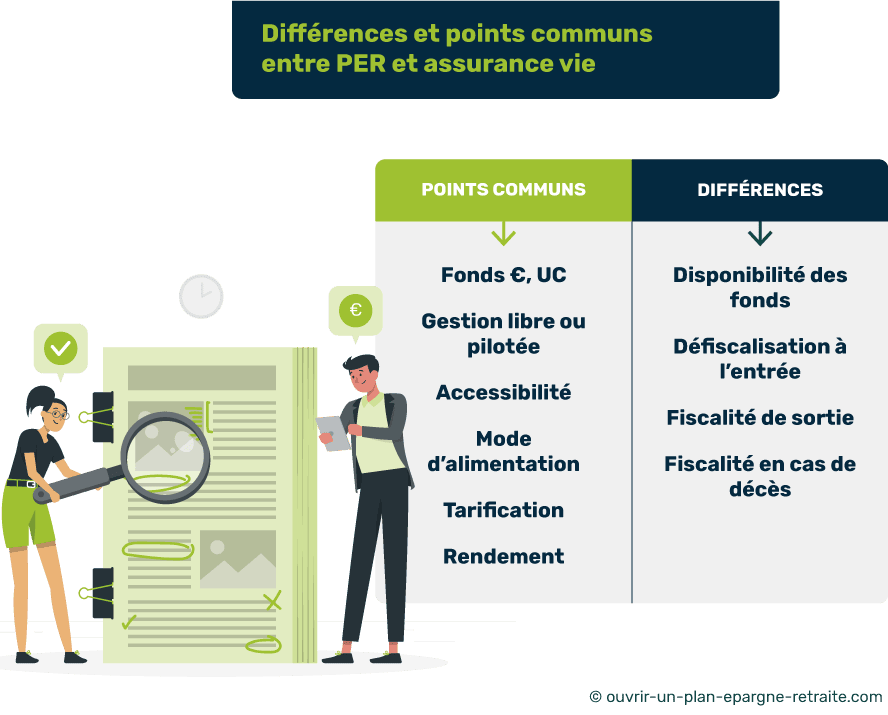

Le PER (Plan d’Epargne Retraite) et l’assurance vie sont deux placements long terme aux caractéristiques communes. Entre autres, ils permettent tous deux de préparer la retraite ou un projet de vie futur. En observant bien, on distingue quelques différences entre ces deux produits : fiscalité, supports, blocage des fonds et avantages pour la retraite…

Passons au crible les avantages et les inconvénients d’un PER et d’une assurance vie pour vous aider à mieux choisir.

Sur le marché, vous trouverez deux types de PER : le PER compte titre (ou bancaire) et le PER assurance (ou assurantiel).

👉 Le PER compte titre est composé uniquement d’unités de compte.

👉 Le PER assurance dispose d’une composition similaire à celle de l’assurance vie :

PER et assurance vie permettent donc tous les deux un investissement personnalisé, qui respecte votre profil de risque.

Libre à vous de créer un PER ou une assurance vie qui réponde à vos critères.

Sur un Plan d’Epargne Retraite comme sur une assurance vie, vous pourrez choisir votre mode de gestion :

Pour prendre vous-même vos décisions d’investissement.

Pour laisser la main à des professionnels sur vos choix d’investissement.

Une partie en gestion pilotée, une partie en gestion libre.

En général, la gestion sous mandat (gestion pilotée) propose aux épargnants plusieurs profils de risque (sécuritaire, équilibre ou dynamique).

💡Bon à savoir :

Sur un PER, la gestion par défaut se nomme « gestion à horizon ». Le principe de la gestion à horizon est de sécuriser progressivement le capital via des arbitrages pour augmenter la proportion en actif sécuritaire à l’approche de la retraite.

✅ Hormis quelques assureurs qui imposent un critère d’âge à l’ouverture, PER et assurance vie restent dans l’ensemble accessibles à tous.

Il est donc possible d’ouvrir un PER ou une assurance vie en tant que mineur ou retraité.

Et ces deux produits peuvent être alimentés librement, il n’existe pas d’obligation de versement. L’alimentation peut se faire ponctuellement ou de manière régulière grâce à des versements automatiques.

Globalement, oui, sur le principe. Sur un PER ou sur une assurance vie, vous serez confronté à plusieurs types de frais :

🧐 La tarification dépend de l’assureur, elle sera donc différente d’un contrat à l’autre, même entre deux PER ou deux assurances vie. Dans tous les cas, il est essentiel de comparer les meilleurs contrats avant de souscrire.

Globalement, le rendement d’un PER est similaire à celui de l’assurance vie.

Il existe de grandes disparités entre les performances des différents contrats sur le marché, tout dépend de l’assureur que vous avez choisi.

Qu’il s’agisse d’un PER ou d’une assurance vie, certains contrats proposent un fond euros à moins de 1% quand d’autres avoisinent les 3%. Il en est de même pour la rentabilité des mandats de gestion, certains mandats offrent des performances négatives alors que d’autres performent à plus de 15 % par an. 🚀

Pour vous aider à détecter les PER les plus performants en quelques clics, rendez-vous sur notre comparateur gratuit. Nous avons sélectionné les meilleures offres du marché et comparons pour vous les caractéristiques des contrats. 👍

Contrairement à l’assurance vie, le PER n’est pas un placement disponible à tout moment. Les fonds versés sur un PER sont par principe réservés à une utilisation au moment de la retraite.

Sur un PER, il existe toutefois des cas de déblocage anticipé, comme un accident de la vie (décès du conjoint, surendettement, fin de droit de chômage, invalidité…) ou encore en cas d’achat de la résidence principale.

Le capital d’une assurance vie est lui disponible à tout moment.

Contrairement aux idées reçues, l’assurance vie n’est pas un produit défiscalisant. Il s’agit d’un placement qui offre des conditions de fiscalité préférentielles uniquement au moment du déblocage des fonds.

Après 8 ans, la fiscalité sur les gains générés par le contrat est allégée. Mais à l’entrée, verser sur une assurance vie ne permet pas d’économiser sur ses impôts. ❌

A l’inverse, les versements effectués sur un PER vous offrent une déduction fiscale. Cette déduction fiscale à l’entrée est facultative. Ainsi, si vous y renoncez, vous profiterez d’une fiscalité allégée au moment de la sortie.

Au moment du déblocage des fonds, la fiscalité du PER est différente de celle de l’assurance vie.

📌Sur une assurance vie, plus le contrat est ancien, plus la fiscalité en cas de retrait sera avantageuse. Celle-ci varie également en fonction de la date du versement.

📌Sur un PER, on distingue la fiscalité en cas de déblocage anticipé et la fiscalité de sortie au moment de la retraite.

Le montant de l’impôt à payer varie en fonction de :

Si vous optez pour une rente viagère sur une assurance vie, celle-ci sera fiscalisée dans la catégorie fiscale des rentes viagères à titre onéreux, en profitant d’un abattement selon l’âge du titulaire au moment de la rente. Ce sera également le cas pour les rentes d’un PER issues de versements non déductibles.

💡 Dans le cas où vous avez bénéficié d’une déduction fiscale au moment du versement, la rente sera fiscalisée dans la catégorie des pensions et rentes, après un abattement de 10 %.

En cas de décès, un PER assurantiel permet de reverser le capital à un bénéficiaire désigné, comme sur une assurance vie.

En revanche, le PER compte titre ne permet pas de bénéficier de cet avantage, les fonds seront impérativement légués aux héritiers légaux et intégrés à la succession.

En outre, PER assurantiel et assurance vie offrent tous les deux un abattement de 152 500 € sur les frais de succession, à une différence près :

Abattement de 152 500 € si le titulaire du contrat décède avant 70 ans.

Abattement de 152 500 € si les versements ont été effectués avant 70 ans.

Ainsi, même si les abattements en cas de décès sont les mêmes pour le PER et l’assurance vie, dans le premier cas c’est l’âge du titulaire au moment du décès qui est retenu et dans le second, l’âge du titulaire au moment du versement.

Pour mieux comprendre la fiscalité du PER en cas de décès, rendez-vous sur notre article dédié.

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne