Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

La loi pacte de 2019 a donné le jour au nouveau Plan d’Epargne Retraite (PER), permettant ainsi d’homogénéiser et simplifier le principe de l’épargne retraite. Selon le ministère des finances, plus de 4 millions de Français ont déjà adopté cette nouvelle formule ! Plus avantageux et plus flexible que les anciennes versions, le PER regorge de spécificités fiscales et fonctionnelles.

Qu’est-ce qu’un plan d’épargne retraite et comment fonctionne-t-il ? Quels sont ses avantages et ses inconvénients ? Combien rapporte un PER en 2026 ?

On vous embarque pour un tour à 360 degrés sur le nouveau PER.👇

Le plan d’épargne retraite est un placement long terme qui a pour vocation première d’aider les épargnants à se constituer un revenu de retraite complémentaire, tout en défiscalisant une partie de leurs revenus d’activités. A la sortie, le capital du PER est récupéré sous forme de rente, de capital ou une combinaison des deux.

🖐 Face aux avantages fiscaux du PER, beaucoup n’hésitent plus à s’en servir comme outils de défiscalisation à part entière.

Le plan d’épargne retraite se décline sous 3 formes distinctes :

Le PERIN remplace l’ancien PERP (plan d’épargne retraite populaire) et le contrat Madelin (réservé aux travailleurs indépendants). Ce contrat peut être souscrit à titre individuel auprès d’un établissement financier (banque traditionnelle, banque en ligne), auprès d’un courtier ou d’un assureur.

Il existe deux types de PER individuel : le PER compte titre et le PER assurantiel.

Le PERCOL prend la relève de l’ancien PERCO. Il permet aux salariés de souscrire un plan d’épargne retraite via leur employeur.

La souscription n’est pas obligatoire mais elle permet au salarié de percevoir un complément de rémunération de son entreprise dans des conditions fiscales avantageuses. Le principe de fonctionnement du PERCOL est le même que celui du PERIN.

Comme le PERCOL, le PERCART est mis à disposition par l’employeur pour tous les salariés ou seulement une partie d’entres eux. Cependant, il est pour sa part obligatoire. Il succède au contrat article 83 et fonctionne comme les autres formes de PER.

Le plan d’épargne retraite est un des contrats d’épargne les plus complets du système financier. A lui seul, il combine la concrétisation de plusieurs projets de vie en même temps.

✅ Il permet de :

Si vous n’optez pas pour la déductibilité fiscale des versements durant votre vie active, vous profiterez de cette opportunité fiscale au moment de la retraite.

Le PER s’adresse à tout le monde, sans limite d’âge (mineur et retraités inclus).

Cependant, certains assureurs imposent parfois des limites de souscription entre 18 et 75 ans en général.

Le PER collectif ne s’adresse qu’aux salariés ou dirigeants d’une entreprise. Contrairement aux idées reçues, la souscription au PERCO n’est pas obligatoire. Même si l’adhésion est automatique, le salarié peut informer son entreprise qu’il ne souhaite pas y souscrire dès la signature du contrat de travail.

La loi PACTE ne prévoit pas de limite concernant le nombre de PER détenus par personne. Un même épargnant peut donc ouvrir plusieurs PER individuels ou plusieurs PER collectifs ainsi que cumuler les différentes formes de PER (PERIN, PERCO, PERCAT).

⚠ Notez tout de même que si la détention de PER n’est pas limitée en nombre, son plafond fiscal de déduction est commun à tous. Vous ne pourrez donc pas cumuler les déductions fiscales !

Le PER vous offre trois catégories d’avantages :

Pour mieux comprendre ces opportunités, nous les avons organisées sous forme de tableau. Vous pourrez ainsi visualiser les avantages que vous offre votre plan d’épargne retraite à différents moments de votre vie. 👇

| Avantages patrimoniaux du PER | Avantages fiscaux du PER |

Opportunités de prévoyance du PER | |

|---|---|---|---|

| Vie active | Epargner progressivement et de manière automatisée sur un placement rentable en vue d’acheter sa résidence principale | Défiscaliser ses revenus sans entrer dans le plafonnement des niches fiscales et percevoir un complément de rémunération de son employeur sans fiscalité | Economiser et percevoir un capital en cas de coup dur ou accident de la vie |

| Retraite | Se constituer un capital pour vivre ou réaliser des projets de vie au moment de la retraite | Percevoir une rente de retraite non fiscalisée si les versements n’ont pas été déduits durant la vie active | Recevoir un revenu de retraite complémentaire sous forme de rente |

| Succession | Protéger ses proches en optimisant la transmission d’un capital | Transmettre un capital en réduisant les frais de succession | Transmettre un capital en cas de décès au bénéficiaire de son choix |

💡Bon à savoir :

La plupart des PER bénéficie d’un mode de gestion dit « à horizon ». Cet avantage vous permet de sécuriser progressivement votre capital à l’approche de la retraite afin d’optimiser la performance du contrat durant votre vie active.

Le nouveau PER issu de la loi Pacte est plus flexible et plus avantageux que ses prédécesseurs.

✅ Il rend désormais possible :

Outre sa panoplie d’avantages, le plan d’épargne retraite révèle aussi quelques inconvénients :

Le plan d’épargne retraite assurance se présente comme une assurance vie. Il comprend :

Le PER compte titre est lui uniquement composé de fonds d’investissement et autres actifs financiers (FCP, FCPE, SICAV, actions, obligations…). Il est donc plus « dynamique » et plus exposé aux fluctuations boursières.

👉 Le PER individuel peut être souscrit à n’importe quel âge (un mineur ou un retraité peut aussi ouvrir un PER).

Le plan d’épargne retraite individuel est un contrat 100 % personnalisable. Il existe donc une multitude de possibilités pour épargner sur un PER de manière optimale. En vous attardant sur cette étude comparative, vous pourrez ainsi trouver le meilleur PER du marché.

👉 Le PER collectif est mis en place au niveau de l’entreprise à l’initiative de l’employeur ou à la suite d’un accord émanant des représentants du personnel.

💡Où peut-on ouvrir un plan d’épargne retraite ?

La souscription d’un PER individuel peut se faire en ligne avec notre comparateur en ligne ou d’une banque ou d’un assureur. Vous pouvez aussi vous rendre chez votre banquier pour ouvrir un PER. Néanmoins, la tarification des banques traditionnelles est souvent moins clémente que pour une souscription en ligne.

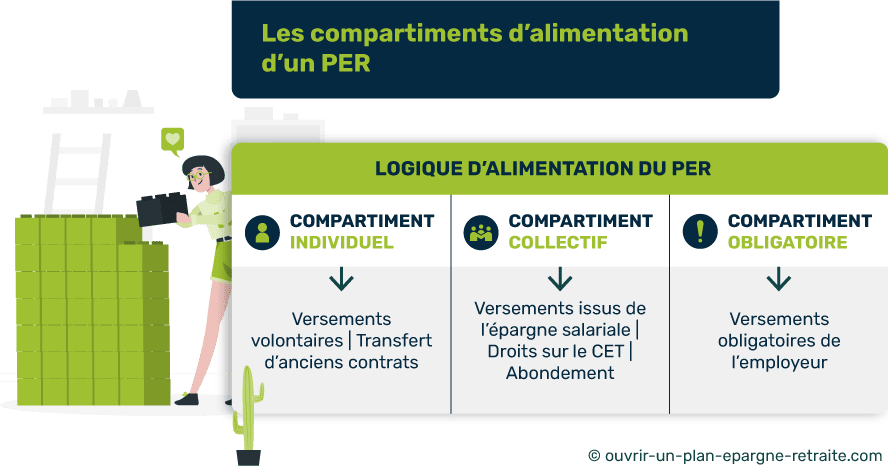

❌ L’alimentation d’un plan d’épargne retraite n’a rien d’obligatoire.

✅ Le capital d’un PER est issu des alimentations suivantes :

Les contribuables qui souhaitent défiscaliser grâce à leur PER peuvent réaliser un versement par an (dans la limite du plafond de déduction) avant le 31 décembre. Néanmoins, l’alimentation progressive au cours de l’année permet aussi de défiscaliser.

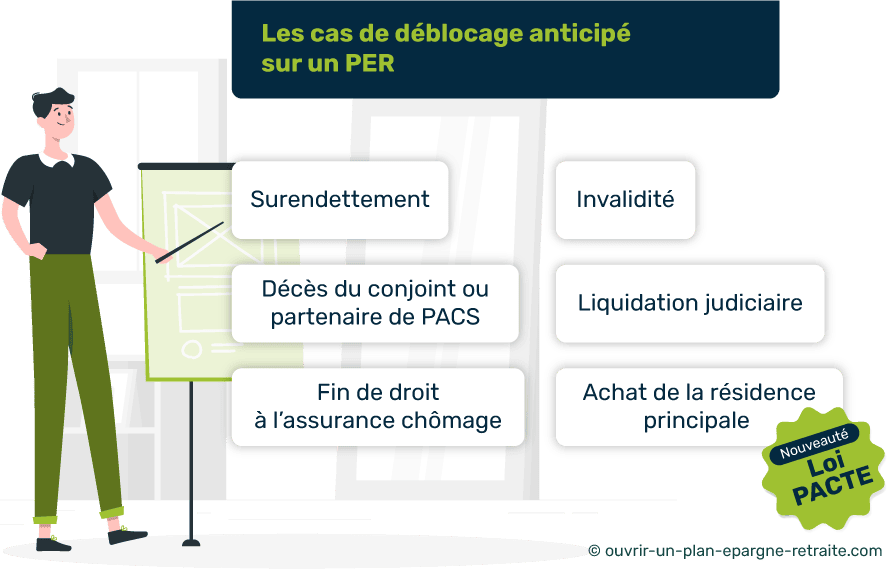

En pratique, un plan d’épargne retraite est conçu pour être liquidé uniquement lors du départ à la retraite.

🧐 Toutefois, la loi Pacte de 2019 assouplit les conditions de déblocage :

Pour récupérer l’argent de votre PER, vous devrez envoyer un courrier signé ✉ à l’organisme gestionnaire, en intégrant les documents suivants :

Sur votre plan d’épargne retraite, vous pourrez choisir parmi 3 modes de gestion :

💡Envie de donner du sens à votre épargne ?

Depuis 2020, tous les plans d’épargne retraite doivent proposer au moins un fonds ISR (Investissement Socialement Responsable). Et depuis le 1er janvier 2022, chaque contrat doit mettre à disposition au moins un fonds d’investissement durable et un fonds solidaire.

Lors de chaque versement, vous aurez à choisir si vous souhaitez bénéficier d’un avantage fiscal immédiat ou lors du déblocage des fonds.

On évoque donc deux types de versements :

C’est ce choix fiscal qui déterminera la fiscalité du PER à la sortie (en rente ou en capital).

💡Bon à savoir :

Une fois à la retraite, vos revenus subissent une perte d’environ 50 à 70 %. Votre tranche marginale d’imposition étant plus faible une fois à la retraite, il est judicieux de défiscaliser lorsque votre TMI est haute et d’être fiscalisé lorsque celle-ci est basse.

Le PER vous permet de déduire vos versements de vos revenus imposables. Grâce à cette opération, vous payez moins d’impôt.

Vous devrez toutefois respecter le plafond de déduction de l’épargne retraite. Celui-ci correspond au plus élevé de ces deux options :

👉 10 % de vos revenus professionnels (32 419 € maximum) ;

👉 10 % du PASS (Plafond Annuel de la Sécurité Sociale) soit 4 114 € pour 2021.

Par exemple, si votre revenu net imposable est de 50 000 €, vous pourrez déduire au maximum pour l’année :

La réduction la plus intéressante pour vous est donc de 5 000 €, c’est celle-ci qui sera retenue.

Si votre revenu net imposable est de 35 000 €, c’est la seconde option qui sera retenue (4 114 €) puisqu’elle est plus élevée de 10 % de 35 000 €.

Si vous n’utilisez pas intégralement votre plafond de déduction autorisé pour l’année, vos droits sont reportés pendant 3 années de suite.

🙋♂️ Vous pouvez visualiser en un coup d’œil le montant de versement maximum qui ouvre droit à une défiscalisation sur la deuxième ou troisième page de votre dernier avis d’imposition. Si ce montant n’apparaît pas, n’hésitez pas à faire une demande sur impots.gouv.fr via votre messagerie sécurisée.

Pour connaître le montant de la réduction d’impôt généré par les versements annuels de votre plan d’épargne retraite la formule de calcul est la suivante :

Par exemple, si vous avez versé 5 000 € dans l’année, la réduction d’impôt maximale sera la suivante selon votre taux marginal d’imposition 👇

| TMI | Réduction d’impôt maximale pour 5000 € versé |

|---|---|

| 0% | 0 € |

| 11% | 550 € |

| 30% | 1 500 € |

| 41% | 2 050 € |

| 45% | 2 250 € |

On comprend donc que plus vous payez d’impôt, plus la réduction d’impôt sera conséquente si vous versez sur votre PER. 🚀

La sortie en rente ou en capital sur un PER génère une fiscalité qui lui est propre.

1️⃣ Rente viagère

On parle de rente viagère si vous décidez de recevoir un capital tous les mois jusqu’à votre décès. Les rentes générées par un plan d’épargne retraite sont fiscalisées au titre des rentes à titre gratuit selon le barème de l’impôt sur le revenu et après un abattement de 10 %. Elles sont également soumises aux prélèvements sociaux pour un montant de 17,2 %.

2️⃣ Sortie en capital

Pour les sorties en capital, on distingue deux parties fiscalisées indépendamment :

💡A noter :

En cas de sortie en capital pour l’achat de votre résidence principale, vous devrez vous acquitter d’une fiscalité identique. Pour les sorties en cas de force majeure, seuls les prélèvements sociaux sont dus.

Avant d’ouvrir un PER, vous devrez vous assurer que celui-ci correspond bien à vos objectifs d’épargnant. Pour ce faire, vous devrez comparer les offres en vous attardant sur les caractéristiques suivantes :

En moyenne, un PER a rapporté environ 3 à 4 % pour l’année 2021. Les performances des fonds euros varient du simple au double entre 0,5 % pour les mauvais et 2 % pour les meilleurs fonds euros.

Néanmoins, tout dépend de la composition de votre contrat. En général, plus l’exposition au risque est forte, plus la probabilité d’obtenir une belle performance est élevée.

Lors de votre étude comparative, vous aurez certainement tendance à regarder les taux qu’ont servis les contrats les années précédentes. Cet indicateur peut révéler la position d’un assureur à ce niveau, mais gardez à l’esprit que les performances passées ne préjugent pas des performances futures.

Le PER est intéressant durant la vie active pour les foyers fiscaux les plus fiscalisés car il leur permet de réaliser une économie d’impôt conséquente. Néanmoins, si vous ne payez pas d’impôt, le plan d’épargne retraite reste un outil de placement très avantageux.

Rentable et personnalisable, il vous permet de vous constituer progressivement et de manière invisible un complément de retraite non fiscalisé pour l’avenir.

D’un point de vue tarifaire, les écarts entre les contrats sont saisissants.

👉 Vous devrez donc redoubler de vigilance sur les différents types de frais pratiqués par les assureurs. On compte parmi eux :

Notez que lorsqu’on parle d’un PER sans frais, on évoque souvent les frais de versement à 0%. Autrement, tous les PER prélèvent au moins des frais de gestion.

📆 Depuis le 1er juin 2022, les assureurs qui commercialisent des PER doivent présenter un tableau de frais uniformisé disponible (et plus transparent) au sein de la fiche d’information précontractuelle. Dès 2026, les assureurs devront envoyer aux clients ce même tableau en guise de récapitulatif des frais prélevés sur l’année précédente.

💡 Rendez-vous sur notre comparateur gratuit pour visualiser en un coup d’œil les PER qui pratiquent les tarifs les plus bas de marché.

Sur votre plan d’épargne retraite, vous pourrez épargner comme sur une assurance vie ou sur un compte titre. Votre épargne est répartie en différents supports que vous organisez selon vos envies.

📝 Les supports disponibles sur un PER sont les suivants :

Si vous optez pour une gestion pilotée ou une gestion à horizon, vous n’aurez pas à vous soucier de vos choix d’investissement, le professionnel s’en charge à votre place.

Bien que les PER assurance 100 % en fonds euros soient de plus en plus rares, il en existe encore. Autrement, vous avez la possibilité de moduler votre profil de risque pour un profil prudent (90 % en fonds euros et 10 % en unités de compte par exemple).

Contrairement au PER assurantiel, le PER bancaire (ou compte titre) n’a pas de fonds euros. Il est donc plus risqué. En cas de décès, le PER compte titre ne permet pas de désigner des bénéficiaires et de profiter des avantages fiscaux sur les frais de succession.

Si vous versez une année, vous déclarerez vos versements lors de la déclaration d’impôt de l’année N+1. Vous devrez alors reporter le montant annuel de vos versements dans la case 6NS « Cotisations versées sur les nouveaux plans d’épargne retraite, déductibles du revenu global ».

Oui, il est tout à fait possible d’ouvrir un PER individuel même si votre entreprise vous propose un PER collectif. Vous aurez ainsi le choix d’opter pour l’assureur et le contrat de votre choix.

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne