Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Créé en 2019 au titre de la loi Pacte, le plan d’épargne retraite individuel (PERIN) a pour objectif de pallier les limites des anciens contrats d’épargne retraite. A ce jour, le PER individuel concentre plus de 70 % des souscriptions, toutes catégories de PER confondues. Et pour cause, c’est un placement rentable, fiscalement avantageux et désormais bien plus flexible qu’auparavant.

Définition, fonctionnement, fiscalité, voici tout ce que vous devez comprendre avant d’épargner sur un PER individuel. 👇

Le PER individuel (PERIN) est un placement long terme issu de la loi Pacte, qui permet aux épargnants de se constituer un capital pour la retraite.

✅ Le PERIN se définit comme un dispositif de retraite par capitalisation car il est mis en place à l’initiative de l’assuré qui cumule des fonds progressivement durant sa vie active.

Une fois à la retraite, l’épargnant peut débloquer son PER individuel sous forme de rente, de capital ou en combinant les deux options.

Il existe deux formes de PER individuel :

Peu le savent, car les distributeurs de PER ne le précisent pas toujours, mais ces deux produits ont des caractéristiques bien distinctes.

Tous deux issus de la loi Pacte, le PER individuel et le PER collectif se distinguent l’un de l’autre à plusieurs niveaux.

📌 Le plan d’épargne retraite individuel ne peut recevoir que des versements volontaires. Ce n’est pas le cas du PER collectif qui lui peut percevoir un capital issu de versements volontaires ou de versements de l’employeur (intéressement, participation, abondement).

Les versements volontaires correspondent aux fonds versés à l’initiative du titulaire du contrat. Ces fonds sont versés sur le compartiment individuel du PERIN ou du PERCOL. Ce sont donc ces versements qui sont déductibles du revenu global.

A la différence du PERCO, seul le compartiment individuel du PERIN est actif.

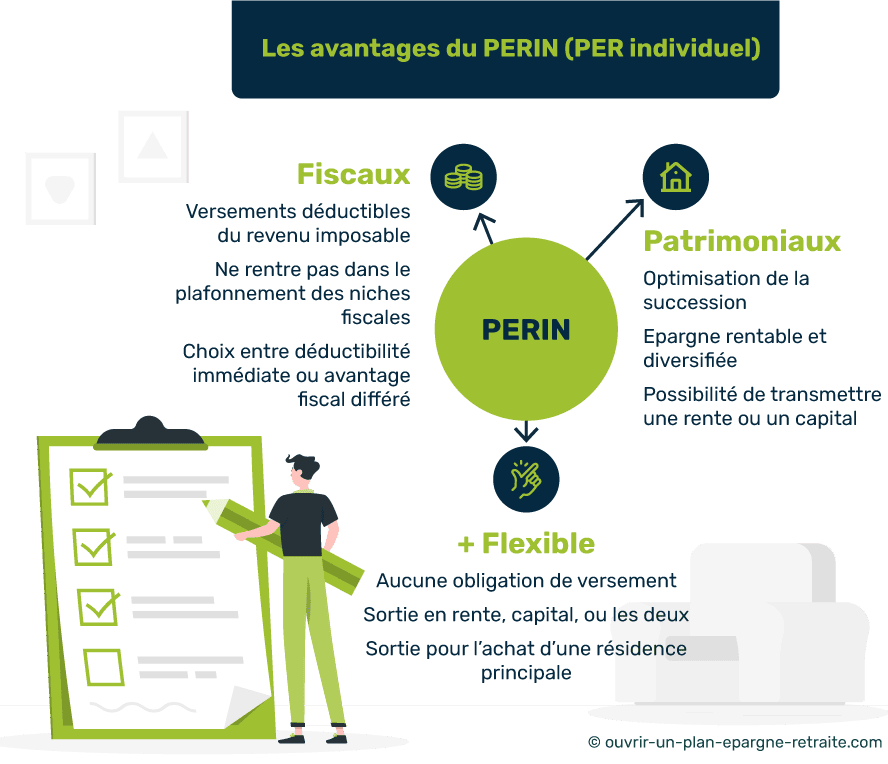

Le PER individuel offre une panoplie d’avantages rassemblés en un seul et même produit d’épargne. Dans les grandes lignes, le PERIN est un placement avantageux d’un point de vue fiscal, patrimonial mais aussi au regard de sa gestion bien plus flexible qu’avant.

L’avantage fiscal majeur du PERIN est qu’il permet de bénéficier d’une déduction d’impôt pour chaque versement réalisé.

Ainsi, vous pourrez déduire les fonds que vous versez sur votre PERIN à hauteur de votre tranche marginale d’imposition (TMI).

🎉 Plus votre TMI est élevée, plus votre économie d’impôt sera conséquente.

Par exemple : Si vous versez 8 000 € sur votre PER individuel et que vous êtes dans une TMI à 30 %, vous pourrez déduire 2400 € de votre prochaine déclaration d’impôt (8000 x 30% = 2400).

Mais attention, ces versements déductibles sont plafonnés à 10 % des revenus professionnels (ou 10 % du PASS soit 41 136 €).

💡Bonne nouvelle !

Si vous optez pour un versement non déductible (c’est à dire que vous ne profitez pas de l’avantage fiscal au moment du versement), votre capital ne sera pas fiscalisé à la sortie ! Si vous optez pour la rente viagère issue de versements non déductibles, seule une partie de la rente sera fiscalisée.

Le PERIN est plus flexible que les anciens contrats d’épargne retraite (PERP ou Madelin). Avant, seule la sortie en rente était possible.

👉 Dans de rares cas, la sortie en capital était envisageable lorsque le montant de la rente était trop faible par exemple. Sinon, elle était limitée à 20 % de l’encours au moment de la liquidation.

De plus, la création du plan d’épargne retraite individuel ajoute un cas de sortie anticipée. Auparavant, seuls les cas de forces majeurs permettaient de débloquer le contrat avant la retraite.

Aujourd’hui, vous pouvez retirer les fonds de votre PER individuel pour faire gonfler l’apport personnel lors de l’acquisition de votre résidence principale.

Nous l’avons vu plus haut, le PERIN vous permet de constituer une rente ou un capital à percevoir au moment de la retraite.

Si cette solution de retraite complémentaire vous permet de vivre plus confortablement à un moment de votre vie où les revenus baissent, le PER individuel vous permet de profiter de votre retraite avant l’heure. 👍

A ce jour, et avant que le système de retraite ne soit réformé, l’âge légal de départ à la retraite à taux plein est de 62 ans (à condition d’avoir validé le nombre de trimestre requis pour y prétendre).

Alors si vous n’avez pas cotisé assez, même à 62 ans, vous devrez soit :

Le PERIN vous évite donc d’avoir à travailler plus longtemps pour compenser une pension de retraite insuffisante.

Le PER individuel est un placement personnalisable qui vous permet de faire fructifier un capital à long terme.

Outre ses atouts fiscaux et ses avantages en guise de retraite complémentaire, c’est un produit d’épargne rentable et diversifié. 👌

En moyenne, un PERIN vous rapporte entre 3 et 4% par an.

Mais tout dépend du contrat que vous avez souscrit et de sa composition (les unités de comptes sont souvent plus rentables que le fonds euros).

En effet, tous les PER individuels ne se valent pas. D’un assureur à l’autre, les écarts de frais vont du simple au double. Et cette tarification a un impact direct sur la rémunération de votre contrat.

💡Comparez les offres pour trouver le meilleur PERIN !

Rendez-vous sur notre comparateur gratuit afin de découvrir en un coup d’œil les contrats les plus rentables et les moins chers du marché.

Pour ouvrir un PER individuel, il faut être résidant français. Et c’est tout. ✅

Tout le monde peut ouvrir un PERIN, qu’importe l’âge ou la catégorie professionnelle. Un mineur, un chômeur, ou un retraité peut aussi ouvrir un PER individuel.

En somme, il n’y a pas d’âge pour ouvrir un PER individuel.

Si la plupart des Français s’y intéresse vers 35 ans en moyenne, il est recommandé de procéder à l’ouverture le plus tôt possible pour prétendre à une rente intéressante.

Vous pourrez ouvrir un PERIN auprès de :

Contrairement à d’autres placements (comme le plan d’épargne logement par exemple), le plan d’épargne retraite individuel n’impose aucune obligation de versement.

Vous pouvez alimenter votre PER grâce à :

👉 Des versements libres (ponctuels) ;

👉 Des versements réguliers (automatiques) ;

👉 Le transfert d’un ancien contrat d’épargne retraite ou assurance vie de plus de 8 ans (possible jusqu’au 1er janvier 2026) ;

👉 Le transfert des fonds issus du compartiment individuel d’un plan d’épargne retraite collectif (autrement dit vos versements volontaires et non ceux de votre employeur).

Chaque contrat prévoit un montant de versement minimum à respecter. Le plus souvent, si vous souhaitez verser sur votre PER individuel, le montant du versement devra être d’au moins 30 €.

Deux modes de gestion sont disponibles sur un PER individuel :

1️⃣ En gestion libre, vous organisez vos investissements comme vous le souhaitez et modulez votre profil de risque. Vous pourrez investir sur votre PER dans différents supports (action, obligations, fonds d’investissement, ETF, fonds immobiliers…). Le fonds euros garanti en capital étant réservé aux PER individuels assurantiels.

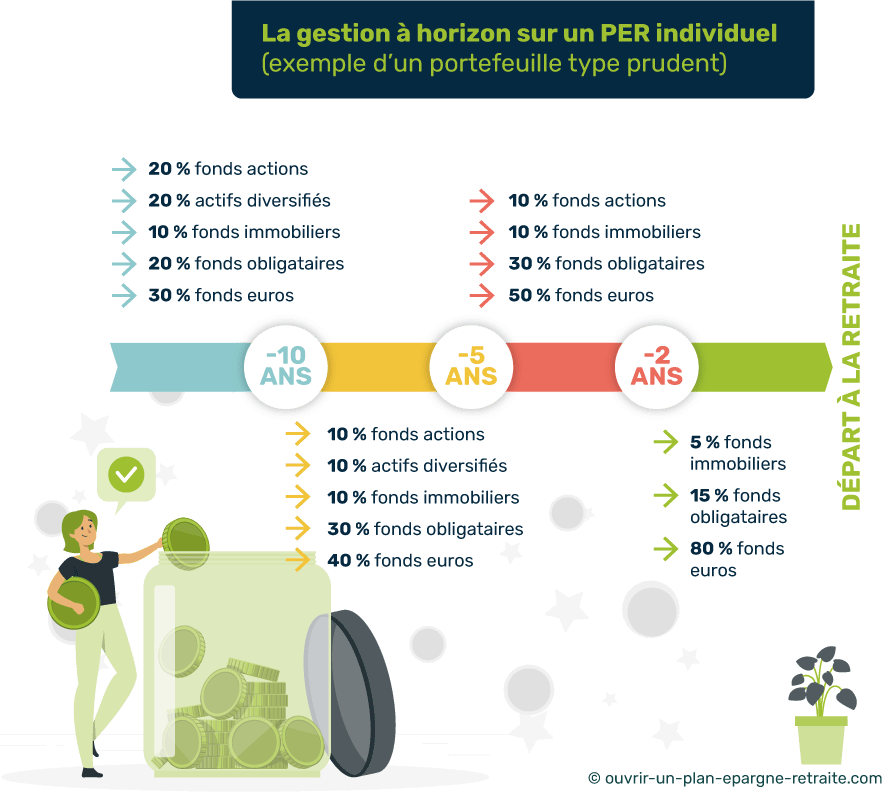

2️⃣ En gestion à horizon, la composition de votre portefeuille évolue progressivement. Lorsque vous êtes loin de la retraite, votre exposition au risque est plus élevée et les actifs « prudents » sont moins présents. A l’approche de la retraite, le gestionnaire module progressivement l’allocation de votre portefeuille pour augmenter la part en fonds euros.

💡Pourquoi souscrire un PER individuel qui offre un univers d’investissement diversifié ?

Le nombre de supports d’investissement disponible est un critère essentiel à prendre en compte avant de souscrire un plan d’épargne retraite individuel.

N’hésitez pas à vérifier le nombre d’unités de compte disponible sur le contrat ainsi que leur nature. Par exemple, un PERIN qui ouvre l’accès aux ETF est avantageux puisqu’ils offrent une tarification moins élevée que les OPCVM classiques. Il est donc important de comparer les offres avant de souscrire.

En pratique, le PERIN est bloqué jusqu’à l’âge de la liquidation des droits à la retraite.

Néanmoins, il est possible de retirer les fonds avant dans des situations bien spécifiques. Les cas de retrait anticipé sur un PERIN sont les suivants :

Une fois à la retraite, vous pourrez liquider votre PER individuel sous forme de rente, de capital ou une combinaison des deux.

⚠ Notez que si vous optez pour la transformation en rente, le capital épargné sur le PERIN ne vous appartient plus. On dit qu’il est « aliéné », c’est-à dire que l’assureur en devient propriétaire sous réserve de vous verser une rente à vie.

Enfin, en cas de décès, le plan d’épargne retraite est clôturé et les fonds sont versés au bénéficiaire désigné s’il s’agit d’un PER assurance ou des héritiers du titulaire dans le cas d’un PER compte titre.

Sur un PER individuel, on distingue trois types de fiscalité :

Notez qu’il ne s’agit pas ici de la fiscalité des versements déductibles que nous avons déjà évoqués plus haut ☝ (on parle plutôt de défiscalisation dans ce cas).

Si vous récupérez votre capital à échéance sous forme de rente, la taxation ne sera pas la même selon la fiscalité choisie à l’entrée (versements déductibles ou versements non déductibles).

Les rentes issues de versements déductibles (qui ont bénéficiés d’une réduction d’impôt à l’entrée) sont fiscalisées au barème progressif de l’impôt dans la catégorie des pensions et rentes. Elles bénéficient d’un abattement de 10 %.

Les rentes issues de versements non déductibles sont fiscalisées partiellement, selon l’âge du titulaire au moment de l’activation de la rente. Elles sont également soumises aux prélèvements sociaux de 17,2%. Attention, cette fiscalité ne concerne uniquement les versements du compartiment individuel (nous rappelons que le compartiment collectif est inactif sur un PERIN).

Part de la rente imposable sur un PER individuel selon l’âge du rentier en cas de versements non déductibles :

| Age du rentier au 1er versement de la rente | Part de la rente soumise à fiscalité |

|---|---|

| Moins de 50 ans | 70% |

| Entre 50 et 59 ans | 50% |

| Entre 60 et 69 ans | 40% |

| Plus de 69 ans | 30% |

La fiscalité en cas de sortie en capital sur votre PER individuel permet de distinguer la part des versements réalisés et la part des gains (plus-values et intérêts). Ici encore, la fiscalité sera différente pour les versements déductibles et les versements non déductibles.

👉 En ce qui concerne les versements déductibles, le capital est taxé de la manière suivante :

👉 En ce qui concerne les versements non déductibles, seules les plus-values sont soumises au PFU de 30 % (prélèvements sociaux inclus). Les sommes issues des versements volontaires ne sont pas fiscalisées.

En cas de décès, la fiscalité du PER individuel assurantiel est proche de celle de l’assurance vie, à quelques exceptions près. En effet, dans le cas du PERIN, c’est l’âge du titulaire qui est important (et non l’âge qu’il avait au moment des versements comme c’est le cas sur l’assurance vie).

👉 Cas 1 : le titulaire décède avant 70 ans

Le bénéficiaire est exonéré de droits de succession sur le capital qu’il reçoit à hauteur de 152 500 €. Au-delà, le capital est taxé au taux de 20 % jusqu’à 852 500 € puis au taux de 31,25% pour les sommes supérieures à ce montant.

👉 Cas 2 : le titulaire décède après 70 ans

Le bénéficiaire est exonéré de droits de succession sur le capital qu’il reçoit à hauteur de 30 500 €. Les plus-values sont également exonérées de droits de succession. Au-delà, le capital est soumis aux règles successorales classiques.

En cas de décès sur un PER individuel compte titre, le capital du contrat tombe dans la succession et est transmis aux héritiers.

Oui. Le PERIN offre les mêmes avantages que votre ancien PERP. En bonus, il est plus flexible et il permet une sortie en capital ou en cas d’achat d’une résidence principale.

Il n’y a pas de limite de souscription pour le PER individuel. Chaque épargnant peut en détenir plusieurs. Toutefois, si vous le souhaitez, votre plafond de déduction fiscal peut être mutualisé avec celui de votre conjoint.

En principe non. Néanmoins, il existe des cas de sortie avant échéance (surendettement, décès du conjoint, invalidité, fin de droit de chômage, liquidation judiciaire ou achat de la résidence principale).

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne