Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

En cas de décès du titulaire, la fiscalité du PER varie selon le type de plan d’épargne retraite souscrit. Côté succession, le PER assurantiel se révèle plus avantageux que le PER compte titre.

Quelle est la fiscalité du PER en cas de décès ? Qui paye l’impôt lors d’une succession et à combien s’élève-t-il ? Explications. 💬

✅ Le PER compte titre offre un large choix d’unités de compte : son univers d’investissement est souvent plus intéressant qu’un PER assurantiel et il ne contient pas de fonds euros.

❌ Cependant, la fiscalité d’un PER compte titre est souvent moins avantageuse que celle d’un PER assurance.

En cas de décès du titulaire, le capital épargné sur un plan d’épargne retraite ne fait l’objet d’aucun avantage fiscal : il entre directement dans l’actif successoral, au même titre que les autres placements.

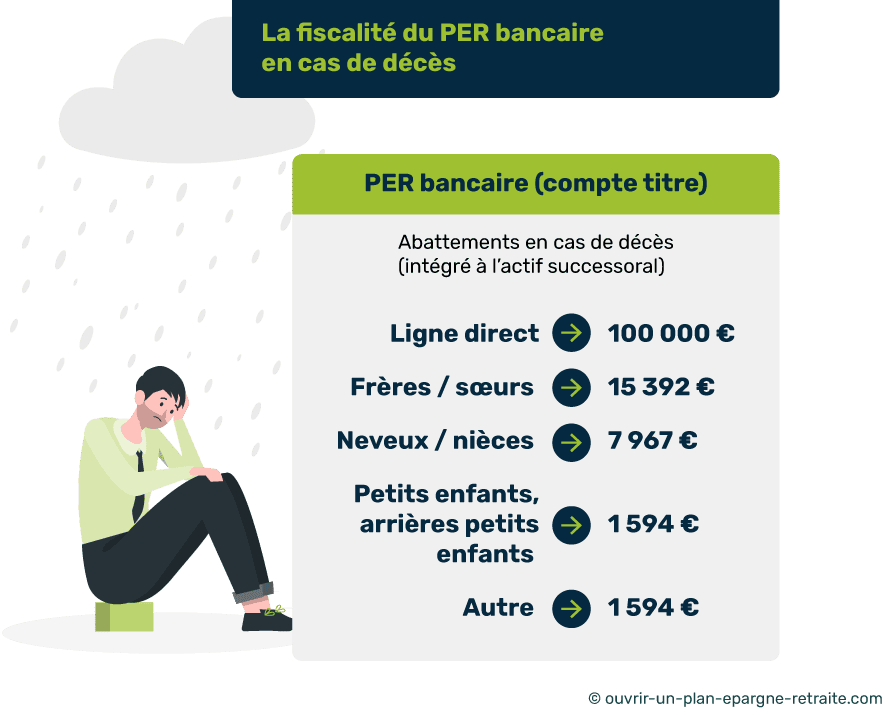

La taxation d’un PER compte titre est donc soumise aux règles classiques de la transmission après avoir profité des abattements règlementaires suivants 👇

💡Bon à savoir :

En cas de succession, le conjoint (marié ou pacsé) est toujours exonéré de droits de succession. Cette règle est donc également valable pour un PER compte titre.

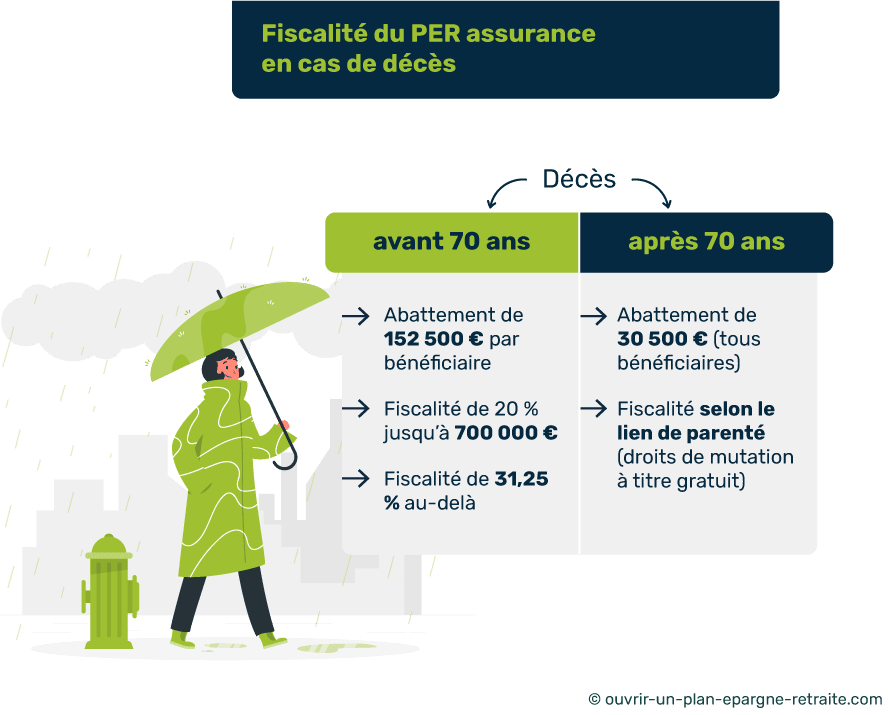

En cas de succession, le PER assurantiel a des caractéristiques similaires à l’assurance vie.

Contrairement au PER compte titre, sur un PER assurantiel vous pouvez :

👉 Désigner des bénéficiaires, autres que vos héritiers ;

👉 Profiter des abattements de l’assurance vie sur les frais de succession.

Mais contrairement à l’assurance vie, l’âge retenu sur un PER est celui du titulaire au moment du décès, et non l’âge au moment du versement.

Pour un décès avant 70 ans, chaque bénéficiaire désigné profite d’un abattement de 152 500 €.

Au-delà de cette somme, les fonds sont taxés à hauteur de 20 % jusqu’à 152 500 € puis 31,25 % jusqu’à 700 000 €

En cas de décès après 70 ans, le capital du PER bénéficie d’un abattement sur les frais de succession à hauteur de 30 500 €. Ce forfait s’applique à tous les bénéficiaires, ainsi que tous les PER souscrits au nom d’un même titulaire.

On récapitule 👇

Au moment du départ à la retraite, vous pouvez liquider votre PER selon différentes formes :

👉 Si vous optez pour une sortie en rente, vous aurez le choix entre :

La rente réversible permet que le complément de revenu continue d’être versé à un bénéficiaire après le décès du titulaire.

La réversion peut être totale (100 %) ou partielle, selon un pourcentage défini au moment de la liquidation.

Mais opter pour la rente réversible diminue le montant de la rente versée car celui-ci tient également compte de l’âge du bénéficiaire (réversataire).

Enfin, notez que la rente réversible versée au profit du conjoint ou d’un héritier en ligne direct (parents ou enfants) est exonérée de droits de succession. 👌

💡Bon à savoir :

La fiscalité du PER est toujours la même, quel que soit le contrat souscrit. Néanmoins, tous les contrats ne supportent pas les mêmes frais et ne sont pas tous aussi performants. Pour optimiser la rentabilité de votre PER et choisir le meilleur contrat, rendez-vous sur notre comparateur simple et gratuit.

Les avantages et les inconvénients d’un PER sont nombreux. Parmi eux, le plan d’épargne retraite se révèle être un outil de succession optimal.

En effet, lorsque le capital est placé sur un PER et que celui-ci n’a pas encore été liquidé, il permet d’annuler la fiscalité de sortie.

🧐 Car si le PER est un outil de défiscalisation intéressant à l’entrée, il subit une nouvelle fiscalité au moment de la sortie.

Alors selon l’âge du titulaire au moment du décès, conserver un capital sur un plan d’épargne retraite est une véritable stratégie patrimoniale permettant de transmettre un capital à moindre fiscalité.

Prenons un exemple pour mieux illustrer cette théorie.

💡 Qui paye les droits de succession en cas de décès ?

Après un décès, c’est le ou les bénéficiaires du PER qui doivent s’acquitter des droits de succession.

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne