Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Face à un système de retraite collectif insuffisant, les travailleurs se doivent d’investir à l’échelle individuelle pour compléter le régime de base et le régime complémentaire. Certains placements vous permettent de bénéficier d’une rentre, d’autres d’un capital versé en une ou plusieurs fois au moment de la retraite.

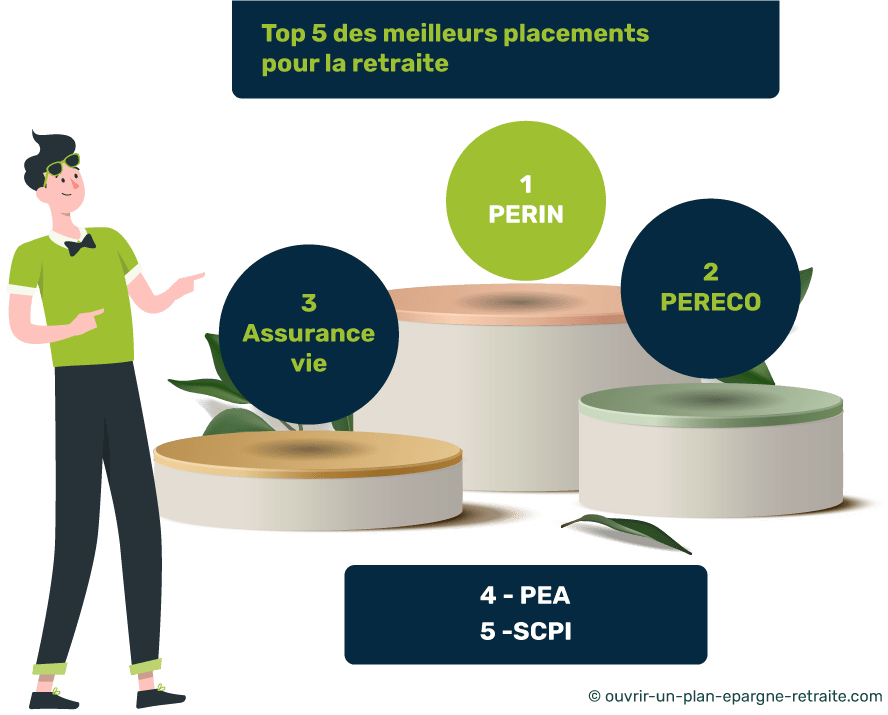

Focus sur les avantages et les inconvénients des 5 meilleurs placements pour la retraite 🚀

👉 L’assurance vie est une enveloppe fiscale qui permet d’économiser pour un projet de vie à moyen ou long terme.

Ce produit flexible et multifonction en fait un excellent placement pour la retraite. Elle se constitue d’une partie sécurisée, le fonds euros, et une partie dynamique composée de plusieurs supports en unités de compte.

Au moment de la retraite, l’argent de l’assurance vie peut être déloqué sous forme de capital (en une ou plusieurs fois), en rente viagère ou rachats partiels programmés.

❌ Bien que l’assurance vie soit un placement retraite avantageux, il n’offre pas de déduction fiscale comme le proposent certains contrats d’épargne retraite. En cas de décès, le capital d’une assurance vie est versé à un bénéficiaire désigné. Il bénéficie d’abattements fiscaux sur les frais de succession.

| Avantages ✅ | Inconvénients ❌ |

|---|---|

| • Capital disponible à tout moment • Versements libres ou programmés • Fiscalité avantageuse après 8 ans • Placement flexible et personnalisé • Versement d’une rente ou d’un capital pour la retraite • Fiscalité avantageuse en cas de décès |

• Pas de déduction fiscale sur les versements • Multicouche de frais • Nécessite de bien comparer les contrats avant de souscrire |

👉 Le PER individuel est le placement retraite par excellence.

Durant la vie active, les versements effectués sur un plan d’épargne retraite sont déduits du revenu global et permettent ainsi de réduire l’impôt à payer.

Le PER bénéficie d’un mode de gestion dit « à horizon » qui permet d’optimiser la rentabilité du capital en phase d’épargne, et de sécuriser les fonds à l’approche de la retraite.

❌ En règle générale, les fonds versés sur un PER sont bloqués jusqu’à la retraite. Une restriction qui offre aussi plus de rigueur dans la constitution d’une retraite complémentaire (ce qui évite de piocher sur le contrat).

✅ Toutefois, depuis la loi Pacte de 2019, vous pouvez récupérer le capital versé sur votre PER pour l’achat d’une résidence principale. Il existe également des situations de déblocage anticipé en cas de force majeure.

Bien que tous les PER individuels offrent un mode de fonctionnement identique, les disparités sont nombreuses d’un contrat à l’autre. Avant de souscrire, il est donc essentiel de bien choisir son contrat. Pour vous y aider, rendez-vous sur notre comparateur gratuit et découvrez les meilleures PER du marché.

Pour finir, en cas de décès, le PER assurance bénéficie des mêmes abattements fiscaux que l’assurance vie si le titulaire décède avant 70 ans.

| Avantages ✅ | Inconvénients ❌ |

|---|---|

|

• Versement d’une rente, d’un capital ou les deux pour la retraite • Possibilité de déblocage des fonds pour l’achat d’une résidence principale • Déduction fiscale sur les versements • Fiscalité avantageuse en cas de décès • Déblocage possible en cas d’accident de la vie • Défiscalisation qui n’entre pas dans le plafonnement des niches fiscales • Gestion « à horizon » qui sécurise le capital progressivement • Transfert possible |

• Blocage des fonds avant la retraite sauf en cas de force majeure • Multicouche de frais qui nécessite de comparer les contrats • Report de fiscalité possible au moment du déblocage |

👉 Le plan d’épargne en action (PEA) est un placement financier permettant d’investir dans des actions françaises ou européennes. Après 5 ans, les plus-values générées par un PEA sont totalement exonérées de fiscalité.

Le plan d’épargne en action est également un placement avantageux pour la retraite puisqu’il permet de percevoir une rente viagère défiscalisée. Vous pouvez verser sur votre PEA de manière régulière ou ponctuelle. De plus, il offre la possibilité d’opter pour un mode de gestion piloté (prises de décision déléguées à des experts financiers) ou d’une gestion libre.

| Avantages ✅ | Inconvénients ❌ |

|---|---|

|

• Plus-values défiscalisées après 5 ans • Investissement dynamique à fort potentiel de rentabilité • Produit une rente défiscalisée au moment de la retraite |

• Investissement dans des actions françaises et européennes uniquement • Ne convient pas aux profils prudents • Aucun avantage fiscal en cas de décès |

👉 Le Plan d’Epargne Retraite d’entreprise collectif est une forme de PER d’entreprise issu de la loi Pacte.

Contrairement au PER individuel, le PERECO est mis en place à l’initiative d’un employeur. Bien que l’adhésion soit facultative pour le salarié, il profite de compléments de rémunération exonérés de fiscalité (intéressement, participation, abondement…). Le salarié pourra ainsi débloquer le capital du PERECO avant la retraite en cas de force majeure et pour l’achat d’une résidence principale.

✅ S’il le souhaite, le salarié peut aussi effectuer des versements volontaires sur son PERECO et profiter de déductions fiscales.

| Avantages ✅ | Inconvénients ❌ |

|---|---|

|

• Epargner pour la retraite grâce aux versements de l’employeur • Frais de gestion pris en charge par l’employeur • Versements exonérés d’impôt • Versement d’une rente, d’un capital ou les deux pour la retraite • Possibilité de déblocage des fonds pour l’achat d’une résidence principale ou en cas d’accident de la vie • Déduction fiscale sur les versements volontaires • Défiscalisation qui n’entre pas dans le plafonnement des niches fiscales • Gestion « à horizon » qui sécurise le capital progressivement • Transfert possible |

• Blocage des fonds avant la retraite sauf en cas de force majeure • Report de fiscalité possible au moment du déblocage |

👉 L’investissement dans la pierre constitue une solution optimale pour compléter les revenus d’un retraité, de manière stable et régulière.

Néanmoins, les démarches relatives à un projet immobilier restent contraignantes. Ainsi, investir dans des parts de SCPI (ou pierre papier) permet d’accéder à l’investissement immobilier locatif sans avoir à supporter les démarches administratives et les échanges avec les différents intervenants (locataire, agence etc…).

✅ Durant votre vie active, vous pouvez acquérir des parts de SCPI au comptant ou à crédit. Les parts de SCPI peuvent faire l’objet d’une souscription en direct ou au sein d’un placement retraite tel que l’assurance vie ou le plan d’épargne retraite.

💡 Rendez-vous sur notre comparatif de PER pour découvrir ceux qui offrent la possibilité d’investir dans des SCPI.

| Avantages ✅ | Inconvénients ❌ |

|---|---|

|

• Revenu complémentaire stable et régulier pour la retraite • Accéder à l’investissement immobilier avec peu de contraintes administratives • Accessible à crédit ou au sein d’un placement financier (PER ou assurance vie) |

• Frais élevés

• Capital parfois bloqué pendant une certaine durée • Partage de propriété avec d’autres investisseurs |

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne