Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Transformez vos impôts en épargne retraite.

50€ par mois épargnés aujourd'hui vous rapporteront

300€ par mois à la retraite !

Simulation en ligne 100% gratuite !

Créé en 2019 au même moment que la loi Pacte, le plan d’épargne retraite individuel est un placement long terme aux multiples fonctions patrimoniales. Face à un système de retraite collectif qui peine à satisfaire ses bénéficiaires, beaucoup s’interrogent sur la possibilité d’ouvrir un PER après l’âge de départ à la retraite.

Existe-t-il un âge limite pour ouvrir un PER ? Quel est l’intérêt de souscrire un PER en tant que retraité ? On vous dit tout.

Non, la loi Pacte ne prévoit pas d’âge limite pour l’ouverture d’un plan d’épargne retraite.

👉 Toutefois, certains assureurs comme SwissLife imposent une souscription avant 75 ans.

Attention donc à cette subtilité : si le PER impose un âge légal de 62 ans (ou avant si l’ouverture des droits à la retraite a lieu plus tôt) pour procéder au dénouement du contrat, il n’existe aucun caractère obligatoire.

En effet, après la retraite l’assuré peut choisir de continuer à faire vivre son PER comme il le faisait en période de vie active.

Contrairement à la souscription d’une garantie décès par exemple, le PER s’adresse à toutes les catégories d’âge. D’ailleurs, il n’existe pas non plus d’âge minimum imposé pour souscrire un plan d’épargne retraite, même un mineur peut y prétendre. 🙋♂️

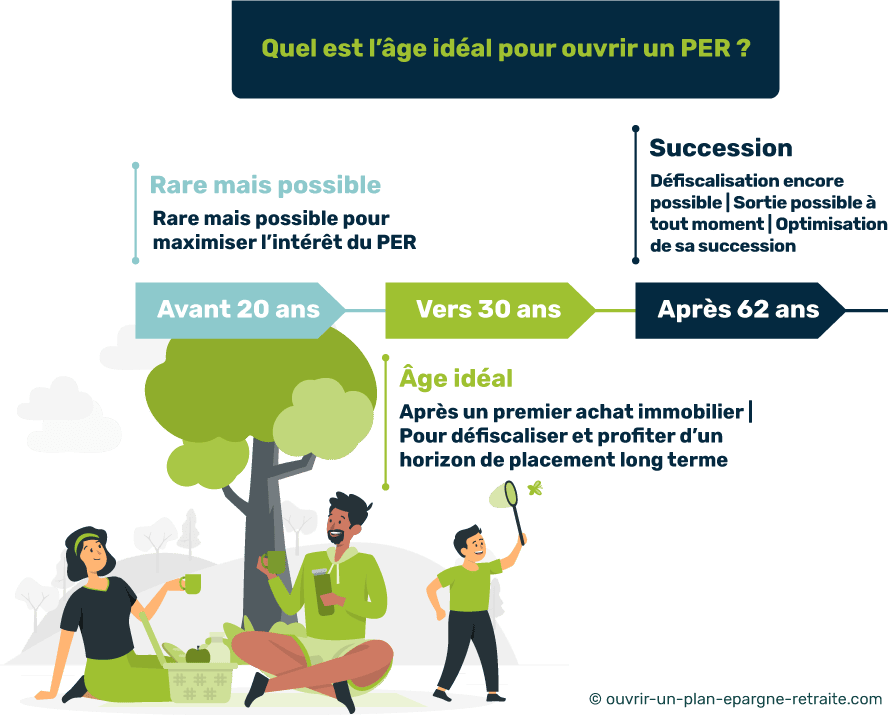

Notez toutefois que l’âge moyen recommandé pour ouvrir un PER est de 30 ans.

Pour être plus précis, la période la plus propice pour ouvrir un plan d’épargne retraite est celle qui suit l’achat de la première résidence principale. Lorsque vous avez fini d’épargner pour votre apport, nous vous conseillons de réallouer votre capacité d’épargne pour anticiper votre retraite.

✅ Oui, un retraité peut ouvrir un PER individuel même s’il a déjà liquidé ses droits à la retraite.

Aussi, il s’agit d’une solution souvent adoptée par les personnes qui cumulent emploi-retraite.

Dans ce cas, la gestion à horizon du PER est souvent adaptée à la durée de placement à court ou moyen terme. En général, vous profiterez de contrats plus sécurisés investis en forte proportion sur le fonds euros, en actifs obligataires ou sur des supports immobiliers.

Même si vous êtes à la retraite, le principe de fonctionnement fiscal du PER est le même que lorsque vous exerciez votre activité professionnelle. Vous pouvez donc encore déduire vos versements du revenu global.

🧐 A une différence près : le plafond de déductibilité fiscale.

En effet, le plafond de déduction correspond au plus élevé des deux montants suivants :

N’ayant plus de revenu d’activité professionnelle une fois à la retraite (sauf en cas de cumul emploi retraite), le plafond de déduction PER des retraités s’élève à 4114 €.

L’intérêt fiscal à souscrire un PER est donc moindre. D’autant plus que la plupart du temps, votre tranche marginale d’imposition en tant que retraité sera moins élevée qu’avant.

💡Bon à savoir :

Si vous n’avez pas utilisé votre réserve de plafond de déductibilité sur les 3 dernières années, vous pouvez l’utiliser en une fois l’année de votre départ à la retraite.

Outre l’aspect fiscal amoindri (mais tout de même actif), il existe d’autres intérêts à ouvrir un PER si vous êtes retraité.

Vous pouvez ouvrir un PER à la retraite pour :

💡PER ou assurance vie pour transmettre un capital ?

Comme l’assurance vie, le PER permet de transmettre un capital dans des conditions avantageuses en désignant un bénéficiaire. Il offre un abattement sur les frais de succession en cas de décès après 70 ans.

A l’inverse, les fonds de l’assurance vie doivent avoir été versés sur le contrat de l’assuré avant ses 70 ans. Mais en cas de décès après 70 ans sur un PER, le capital tombe dans la succession, sauf dans le cas du conjoint qui lui est exonéré de droits de succession.

Si vous êtes à la retraite et que vous décidez d’ouvrir un PER, vous n’aurez certainement pas les mêmes besoins qu’un épargnant qui débute sa vie active.

👉 Tout simplement car vous n’avez pas le même horizon de placement.

La plus grande majorité des offres propose une gestion à horizon. Cette solution permet d’adapter progressivement votre profil de risque en sécurisant les fonds à l’approche de la retraite. Mais une fois l’âge de la retraite atteint et si vous le souhaitez, vous pouvez tout aussi bien opter pour une gestion libre synchronisée avec votre profil.

Quelle que soit la période à laquelle vous ouvrez un PER, la règle est la même pour tous : vous devez comparer les offres car tous les contrats ne se valent pas.

En ce sens, les critères pour choisir un PER en tant que retraité sont les suivants 👇

Pour trouver le PER le plus adapté, comparez les offres grâce à notre comparateur gratuit.

Lorsque vous avez passé l’âge de départ à la retraite, vous pouvez solder votre contrat d’épargne retraite à tout moment.

Vous pourrez choisir entre :

👉 Le versement d’une rente ;

👉 Le versement d’un capital ;

👉 Une partie en rente et une partie en capital.

Pour solder votre PER une fois à la retraite vous devrez :

Exploitez tous les leviers de rentabilité du Plan d’Epargne Retraite grâce à notre comparateur et des conseils sur mesure.

Simple, rapide et gratuit

Je fais ma simulation en ligne